店舗を借りる際、「保証会社の利用が必須」の物件が増えています。

近年、貸主側のリスク回避を目的に、テナント契約でも保証会社の加入が事実上のルールとなりつつあります。とはいえ、「なぜ落ちたのか分からない」「どこを改善すればいいのか分からない」と悩む方も多いのが実情です。

そこで本記事では、保証会社の仕組みや審査の通り方など、これから開業する方がつまずかないためのポイントをわかりやすく解説します。

店舗用テナントの賃貸保証会社とは?住宅用との違い

商業用の賃貸保証は、住宅用と比べてその仕組みやカバー範囲は少し複雑です。

まずは、店舗における保証会社の基本的な役割と仕組みを確認しておきましょう。

店舗の保証会社の基本的な仕組み

店舗における賃貸保証会社とは、商業用不動産の賃貸借契約において、借主が家賃等の債務を履行できない場合に、代わりに貸主へ支払いを行う会社です。簡単に言うと、家賃を払えなくなったときに代わりに支払ってくれるいわば「保証人のような存在」です。

- 月額賃料、共益費(管理費)、駐車料などの月額費用

- 水道光熱費

- 更新料、更新事務手数料

- 契約解除に伴う損害金

- 原状回復工事費用

- 建物明け渡し訴訟費用

- 残置物撤去費用 など

具体的には、借主が家賃を滞納した場合、保証会社が一時的に貸主へ立て替え払いを行います。その後、借主が保証会社に対してその分を支払う、という仕組みです。

住宅用賃貸保証との違い

事業用の保証は、住宅用と比べてより実務的・費用的に幅広いリスクをカバーする内容になっています。

- 保証範囲の違い

- 契約期間の違い

- 保証金額の違い

- 審査内容の違い

それぞれについて解説します。

①保証範囲の違い

住宅用賃貸でも明け渡し訴訟や残置物の撤去費用が対象となることはありますが、店舗用ではそれに加えて、業務用の重機・什器・造作などの撤去や、営業用に施された内装を元に戻すための原状回復工事(数百万円規模になることも)まで保証対象に含まれる点が特徴です。(プランによる)

②契約期間の違い

店舗の賃貸保証契約は、基本的に賃貸借契約の期間に合わせて設定されるのが一般的です。多くは3年・5年・10年などの中〜長期契約ですが、保証会社によっては1年ごとに更新料が発生する仕組みを採用していることもあります。

契約期間は長くても、保証は毎年更新扱いとなり、そのたびに更新料がかかる場合がある点に注意が必要です。

③保証金額の違い

保証金額の規模についても大きな差があります。

住宅用では月額賃料の24か月分が一般的な保証範囲です。一方で、テナント保証では、原状回復費用を含めて月額賃料の36か月~48か月分と手厚くカバーする会社もあります。(プランによる)

商業用不動産では、退去時の原状回復費用が数百万円から数千万円になるケースも珍しくないため、このような高額保証が必要になるためです。

④審査内容の違い

さらに重要な違いとして、「事業継続性」の審査があります。

住宅用では個人の収入安定性が重視されますが、テナント保証では事業の将来性、所属業界の動向、立地の商業的価値といった点を総合的に評価されます。単純に収入があるだけでは不十分で、その事業が長期間にわたって安定して収益を上げ続けられるかという視点での審査が行われるのが特徴です。

店舗用テナントにおける賃貸保証の費用相場

テナント保証会社の初回保証料は、家賃保証会社のプランによって大きく異なります。

以下にプランの一例をまとめました。

| 保証会社 | 初回保証料 | 更新料 |

| A社 | 月額賃料×100% (※下限有) | 月額賃料×10% (※下限有) |

| B社 | 月額賃料×100% (50%、30%に割引有) | 10,000円 |

| C社 | 月額賃料×100% | 初回10%(下限有) |

| D社 | 月額賃料2年分 | 月額賃料×30%(2年毎) |

多くの保証会社では、初回保証料(契約時)として月額賃料の100%、更新料として月額賃料の10%を毎年または隔年で支払う形が一般的です。

たとえば、月額賃料(家賃・共益費・駐車料などの合計額)が15万円の物件を借りる場合、

初回保証料:15万円(15万円×100%)

年間の更新料:1万5,000円(15万円×10%)

このように算出されます。

ただし、年間の更新料に「下限額(最低金額)」を設けている保証会社も多く、下限が2万円と定められている場合には、上記のように1万5,000円の計算結果であっても、実際には2万円を支払うことになります。

このように、計算式どおりにならないケースもあるため、事前に各保証会社の細かい料金条件を確認することが重要です。

店舗用テナントの賃貸保証審査に落ちる理由と対策

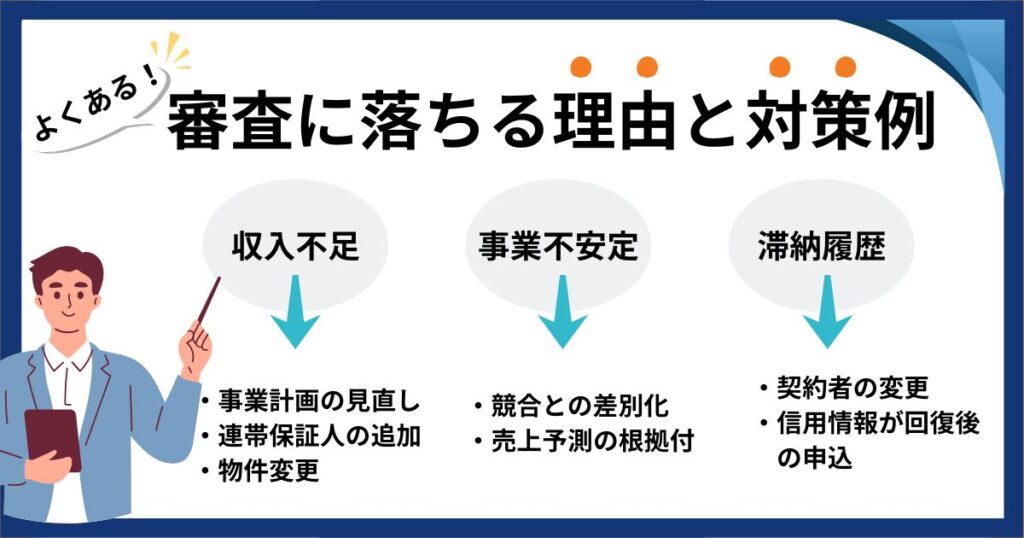

「物件は決まったのに、保証会社の審査に通らなかった…」そんな声は決して珍しくありません。特に以下の3つは、審査落ちの理由として非常に多い要注意ポイントです。

本章では、それぞれのよくある原因と現実的な対策方法をわかりやすく紹介していきます。

収入不足で落ちるケース

店舗用テナントの審査では、家賃が売上に対してどれくらいの割合を占めるかが重要視されます。

一般的に、家賃は月商の5〜10%以内が望ましく、これを大きく超えると審査に落ちやすくなります。

- 賃料の低い物件への変更検討

- 事業計画の見直し(売上予測の根拠強化)

- 連帯保証人の追加(収入合算)

- 自己資金の増額(運転資金の上積み)

また、事業収入以外にも安定した収入がある場合は、その存在をしっかり証明することで審査通過の可能性が高まります。

ただし、こうした補足資料は審査に落ちてからでは手遅れになることが多いため、申込み時点で先回りして用意しておくことが重要です。

たとえば以下のような工夫が有効です。

・個人事業主の場合:青色申告の控除や節税効果について説明し、経営の安定性をアピール

・法人の場合:役員報酬だけでなく、法人利益との合算で実質的な収入水準を示す

・副業収入がある場合:副業の継続期間や取引先の契約書などを用意し、安定収入として評価してもらう

保証会社は「将来的に家賃をきちんと払えるかどうか」を見ています。

そのため、売上や収入の数字に信ぴょう性や裏付けがあることが何より大切です。申込み前にしっかり準備を整えておきましょう。

滞納歴で落ちるケース

多くの保証会社は、CIC(指定信用情報機関)やJICC(日本信用情報機構)などの信用情報機関のデータを参照しており、過去に家賃滞納があった場合は「代位弁済」や「延滞履歴」として記録されていることがあります。そのため、過去に滞納歴があると審査が通りにくくなります。

- 滞納歴のない家族名義での契約検討

- 滞納から5年経過後の申込み(信用情報の回復)

- 独立系保証会社への申込み優先

- 追加の連帯保証人確保

信販系の保証会社(クレジットカード会社系)では、過去のクレジットカードやローンの返済履歴も厳しくチェックされるため、家賃滞納以外の金融トラブルも審査に影響する可能性があります。

こうした情報は5年程度で履歴が消えることが多いため、過去に滞納歴がある場合は「時期を見て再申込みする」ことも1つの戦略です。また、独立系の保証会社であれば個別事情を柔軟に見てくれることもあるため、保証会社選びも重要なポイントになります。

いずれにしても、信用情報に不安がある場合は、申し込む前に開示請求をして、自身の信用状況を確認しておくことをおすすめします。

事業不安定で落ちるケース

事業計画や業務内容が不透明な場合、企業の将来の安定性や成長性に疑問を持たせる要因となり得ます。

- 事業計画の精度向上

- 競合分析と差別化戦略の明確化

- 月次売上予測の根拠づけ

- リスク分析と対策の具体化

保証会社は売上そのものだけでなく、その売上がどう生まれるのか、どれだけ再現性があるのかを重視して見ています。数字の裏付けと具体的な戦略が、審査通過のカギとなります。

店舗用テナントの賃貸保証審査の流れ・必要書類

テナント保証会社を利用するには、審査の流れや必要書類を事前に把握しておくことが大切です。以下で、基本的な流れと申込者ごとの必要書類を簡潔にまとめました。

審査の具体的な流れ

テナント保証会社の審査は、通常以下の流れで進みます。

- 保証委託申込書の提出

- 必要書類の提出

- 保証会社による書類審査・内容確認

- 審査結果の通知(3〜7営業日程度)

- 契約・保証開始

審査期間の目安は約3~7日程度ですが、以下のようなケースでは延びる可能性があります。

- 書類に不備がある場合

- 高額な物件・リスクの高い業種

- 年末年始や大型連休

書類をしっかり準備し、内容を正確に記入することが、審査をスムーズに進めるポイントです。

審査時の必要書類

申込者の属性によって、求められる書類が異なります。以下に、パターン別に必要な提出書類をまとめました。

【個人事業主の場合】

- 本人確認書類(運転免許証・パスポートなど)

- 印鑑証明書・住民票(いずれも3か月以内)

- 確定申告書(直近3年分)

- 青色申告決算書または収支内訳書

- 銀行残高証明書(直近3か月分)

- 開業届(税務署受付印あり)

- 営業許可証(該当業種のみ)

- 事業計画書(売上・資金計画など)

【法人の場合】

- 商業登記簿謄本・法人印鑑証明書(各3か月以内)

- 代表者の本人確認書類・印鑑証明書

- 決算書・法人税申告書(直近3期分)

- 銀行残高証明書(法人口座)

- 売上台帳(直近3か月分)

- 会社案内・パンフレット(任意)

- 主要取引先一覧・役員名簿(任意)

- 中長期の事業計画書(3~5年分)

【連帯保証人(個人または法人)の場合】

- 連帯保証人承諾書

- 本人確認書類(運転免許証など)

- 印鑑証明書・住民票(3か月以内)

- 収入証明書(源泉徴収票または確定申告書)

- 在職証明書(給与所得者の場合)

※法人が保証人になる場合は、登記簿・法人印鑑証明・決算書・代表者の身分証などが必要です。

書類の種類や内容は、保証会社によって多少異なります。事前にオーナーもしくは不動産会社へ確認しておきましょう。

店舗の賃貸保証を扱う会社一覧

以下に、「信販系」「LICC系」「独立系」それぞれの代表的な保証会社を整理しました。

| 信販系 | LICC系 | 独立系 |

| オリコフォレントインシュア | ジェイリース株式会社 | 株式会社Casa |

| アプラス(新生銀行グループ) | 日本セーフティー株式会社 | 株式会社リクルートフォレントインシュア |

| セディナ(SMBCファイナンスサービス) | 全保連株式会社 | 株式会社プレミアライフ保証 |

| エルズサポート株式会社 | 日本賃貸保証(JID) | 株式会社エントランス |

審査に自信がない方や、過去に否決経験がある方は、まずは柔軟な対応が期待できる独立系保証会社への申込みを検討するとよいでしょう。

まとめ

テナント保証の審査は住宅より厳しめなので、しっかり準備しておくことが何より大切です。特に、書類の不足や説明が足りないと、それだけで審査に時間がかかったり、落ちてしまうこともあります。

保証会社はオーナーや不動産会社があらかじめ決めていることが多く、借りる側が自由に選べるわけではありません。だからこそ、審査のしくみを理解し、できる準備は前もって整えておくことがスムーズな契約につながります。